Este análisis que te compartimos en CAMPESTRE es del analista senior de industria de Bloomberg Intelligence, Fernando Valle y el analista senior asociado Brett Gibbs. Apareció anteriormente en la Terminal Bloomberg.

La demanda de productos refinados de EE.UU. se está viendo afectada por los elevados márgenes de la gasolina y el gasóleo, cayendo por debajo de los niveles de 2019 y, consecuentemente, disminuyendo el consumo de petróleo de EE.UU. El cierre de más de 1,3 millones de barriles diarios de capacidad de refinado también ha reducido la demanda interna de crudo. Un desajuste entre la calidad del petróleo y la capacidad de refinación podría mantener altas las exportaciones de crudo.

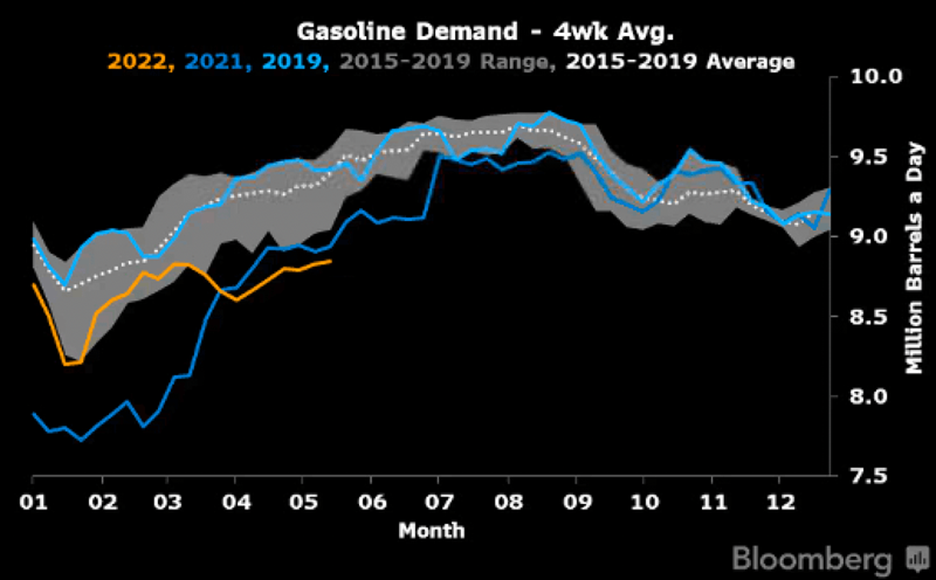

La demanda de gasolina en EE.UU. no logra alcanzar los niveles de 2019

El aumento de los precios de la gasolina podría ayudar a mantener la demanda interna de combustible de EE.UU. por debajo de los niveles de prepandemia durante el resto del año. El volumen ha estado rezagado respecto de los niveles de 2021 desde marzo y registra una caída de casi un 6% desde 2019 hasta mayo. El inicio de construcciones de viviendas, un indicador líder de la demanda de gasolina, ha comenzado a enfriarse. Las tasas hipotecarias más altas y las tarifas más bajas de los camiones de plataforma también indican debilidad para los combustibles de carretera en la típicamente activa temporada de verano.

Los inventarios de gasolina están significativamente por debajo de la media de cinco años, lo que puede mantener los crack spreads (diferencia de precios entre el crudo y el producto final) elevados y los precios en las estaciones de gasolina en torno a niveles máximos. En última instancia, eso podría derivar en la destrucción de la demanda, ya que los consumidores también tienen problemas para copar con la inflación de alimentos y vivienda.

La demanda de gasolina se sitúa por debajo de 2021 y los niveles de prepandemia

Fuente: Administración de Información de Energía de EE.UU., Bloomberg Intelligence

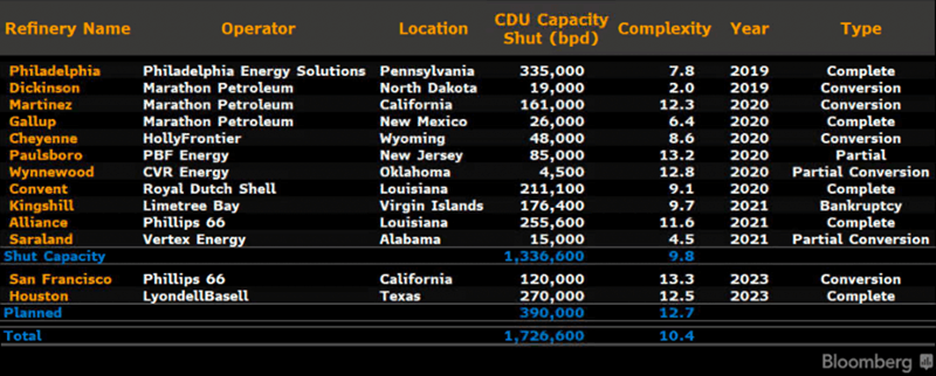

Los cierres de refinerías aumentan la importancia de la costa del golfo

El cierre de más de 1,3 millones de barriles diarios de capacidad de refinación de EE.UU. desde 2019 ha aumentado la importancia de la costa del Golfo de EE.UU., tanto para el procesamiento de petróleo como para las exportaciones. Dado que la mayor parte de la capacidad de refinado del país se concentra en el Golfo, esperamos que la región reciba el grueso del gasto en infraestructura del sector en los próximos cinco años. Las exportaciones deberían mantenerse por buen camino debido a los altos costos del transporte a las costas este y oeste. Estas regiones, que absorben la mayor parte de los cierres de refinerías, probablemente dependerán más de las importaciones de combustible de Europa y Asia, respectivamente. Eso podría impulsar un aumento en los precios de los combustibles y un menor crecimiento de la demanda en California y Nueva York, dos de los mayores mercados de EE.UU.

Parece poco probable que las refinerías se reinicien debido al considerable tiempo y recursos necesarios, en un momento en que hay incertidumbre sobre la demanda.

Cierre de más de 1,3 MB/D de capacidad en EE.UU. desde 2019

Fuente: Bloomberg Intelligence, Administración de Información de Energía de EE.UU.

La inflación generalizada es la mayor amenaza para el petróleo

El aumento de la inflación al consumidor y las medidas gubernamentales para controlar su impacto son las principales amenazas para la demanda de petróleo y, en última instancia, para los precios. Dado que las métricas de inflación superan un 8% en EE.UU. y partes de Europa, la caída de los ingresos disponibles ya está frenando el consumo de gasolina en EE.UU., que creció un 1% en mayo frente a una mediana del 3% en los últimos 10 años. Los mercados emergentes pueden verse más afectados, ya que la gasolina puede constituir una proporción significativamente mayor de sus presupuestos. Los latinoamericanos gastan de 5 a 10 veces más que los estadounidenses para llenar un tanque, ajustado por la producción interna bruta per cápita. Eso se compara con las 1,7-2,9 veces en la mayoría de los países europeos y las 5,9 veces en China.

La demanda de gasolina creció 2,3 veces en los países que no pertenecen a la OCDE desde el 2000 a 2019, frente a una caída del 6% en los países de la OCDE. La demanda de diésel aumentó un 81% y un 8%, respectivamente.

El aumento de la inflación frena la demanda

Fuente: Bloomberg Economics

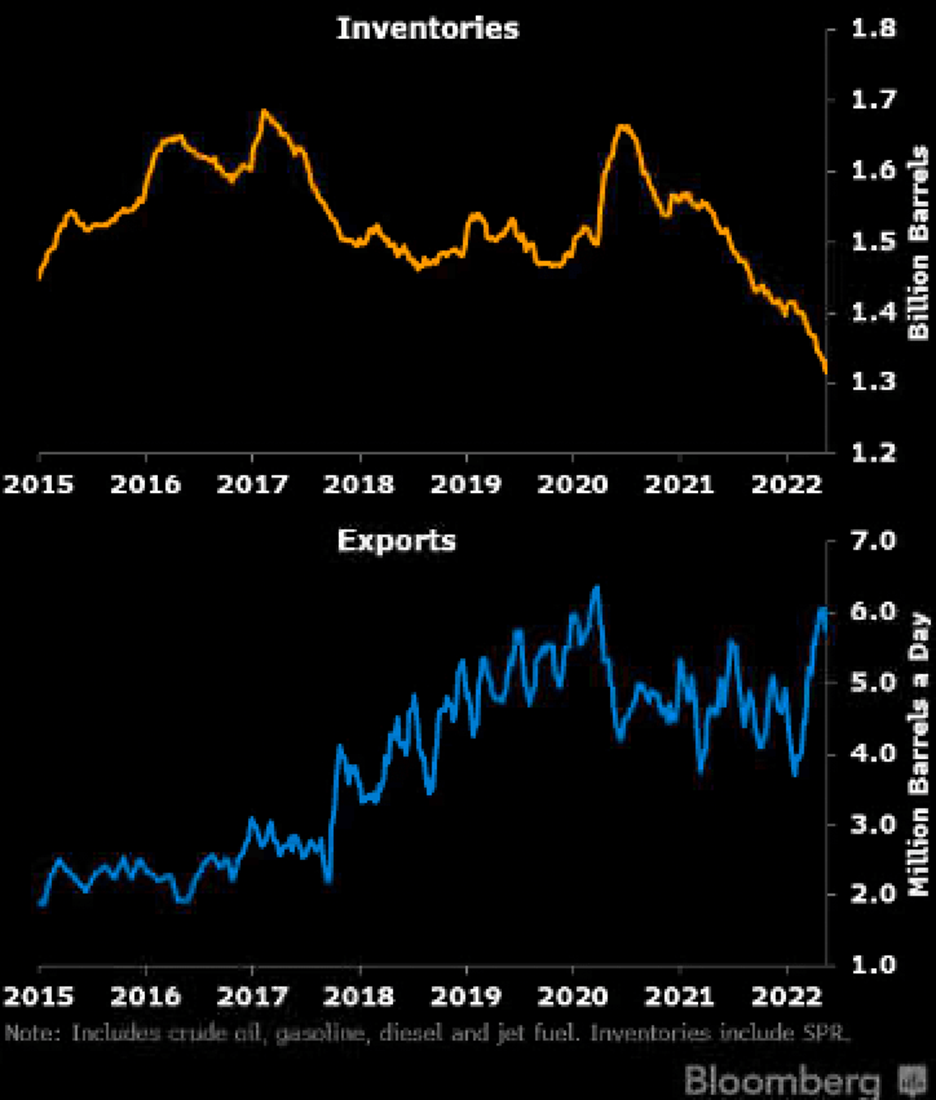

El relleno de los tanques de depósitos en EE.UU. podría estimular la demanda de petróleo en 2023

Los planes de liberar más de 180 millones de barriles de petróleo de la Reserva Estratégica de Petróleo (SPR, por sus siglas en inglés) y varios millones en reservas de productos refinados podrían generar un significativo consumo en 2023 para rellenar los depósitos, incluso frente a una recesión. El SPR de EE.UU. está en un mínimo de 35 años y necesitará 36 días a una tasa promedio de exportación para regresar a los niveles de diciembre de 2019, lo que podría tardar más de cuatro meses de compras incrementales de crudo. Los productos refinados se encuentran en una situación aún más peligrosa, ya que el suministro ha disminuido significativamente debido a los cierres de refinerías. Suponiendo que la mitad de la tasa de exportación de 1,1 millones de barriles diarios se utiliza para rellenar los inventarios, las reservas de diésel tardarían dos meses en volver a los niveles de 2019. La gasolina, que promedia 702.000 barriles diarios de exportaciones, requeriría tres meses.

Inventarios de petróleo en EE.UU. vs. exportaciones de petróleo de EE.UU.

Fuente: Administración de Información de Energía de EE.UU.

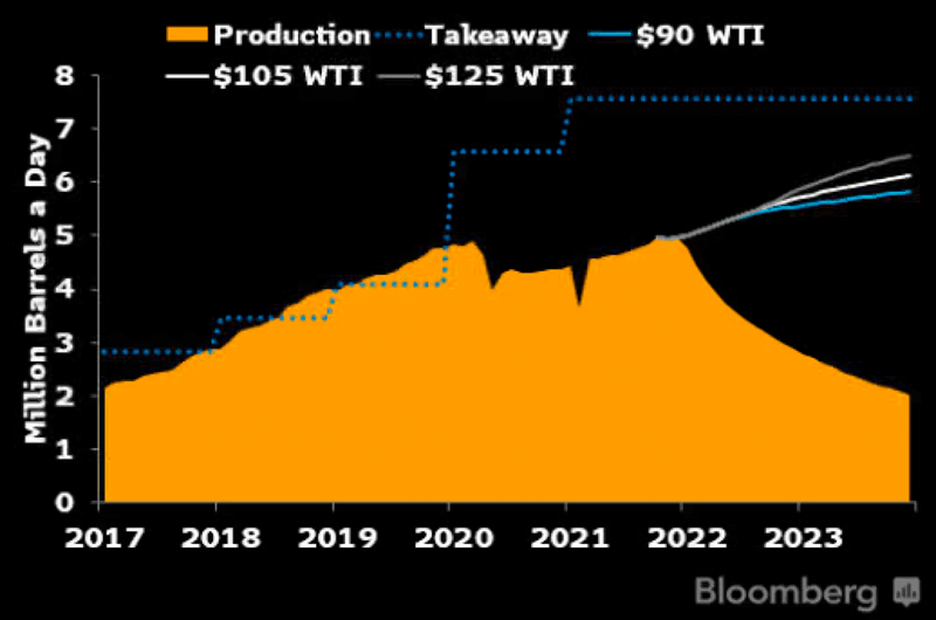

En cualquier caso, la capacidad de exportación probablemente está sobredimensionada

Los nuevos terminales y muelles para exportar crudo y productos refinados probablemente superen la demanda a medida que la producción de esquisto de EE.UU. intenta regresar a los niveles previos a la pandemia. La capacidad de exportación de crudo de Estados Unidos supera los 7 millones de barriles diarios, con 2 millones más previstos pero aún no construidos. Pero las exportaciones alcanzaron su máximo nivel de 4,4 millones de barriles diarios en diciembre de 2019. La producción de petróleo de EE.UU. cayó más rápido que la capacidad de refinado, e incluso a medida que se recupera, creemos que es poco probable que supere la capacidad de los muelles existentes en esta década. Para requerir más capacidad de exportación tendría que haber una significativa destrucción de la demanda interna en los próximos años, pero esperamos que aumente la demanda de petróleo a medida que EE.UU. repone sus reservas estratégicas.

Las exportaciones de crudo en 2022 han aumentado un 6,6% en relación con los niveles de 2021 y un 4,3% respecto de 2019.

Más crudo evita el centro de almacenamiento de Cushing en ruta hacia a las exportaciones

El centro de almacenamiento de Cushing rápidamente está perdiendo relevancia a medida que más crudo pasa por alto sus instalaciones sin salida al mar en favor de los mercados de exportación. Los cierres de refinerías de EE.UU., particularmente en la costa del Golfo y la parte central de Estados Unidos, reducirán aún más la relevancia del WTI de Cushing a medida que promueven otros puntos de referencia, como el WTI Houston de Magellan y Louisiana Light Sweet. Cushing sigue siendo una región importante para el almacenamiento de petróleo crudo, con cerca de casi el 11% de la capacidad total de EE.UU. Pero una vez que los efectos de la pandemia hayan terminado, disminuirá la necesidad de mover los barriles hacia el interior del país. Una menor producción en las cuencas de Bakken y Scoop/Stack también reducen la importancia de Cushing.

El contrato a futuro de Cushing está físicamente establecido, con entrega en Oklahoma. Eso provocó los precios negativos vistos en abril de 2020 cuando los especuladores pagaron para vender crudo que no podían almacenar.

Capacidad de transporte del Pérmico vs. producción

Fuente: BloombergNEF, Enverus, Bloomberg Intelligence

Comments